- DCF Method of Valuation

- शेयर की सही कीमत

- डिस्काउंटेड कैश फ्लो (DCF)

- टाइम वैल्यू ऑफ मनी (TMV)

- फ्यूचर वैल्यू (future value FV)

- प्रेजेंट वैल्यू (present value – PV)

- FV to PV

- DCF मॉडल

- DCF एनालिसिस का उपयोग

- फ्री कैश फ्लो (Free Cash Flow- FCF)

- टर्मिनल वैल्यू (The Terminal Value)

- नेट प्रेजेंट वैल्यू (NPV)

- शेयर की कीमत

- Modeling Error और इंट्रन्सिक वैल्यू बैन्ड (Intrinsic Value Band)

- खरीदने के मौकों की पहचान

- निष्कर्स

DCF Method of Valuation

कंपनी के शेयर की वैल्यूएशन पता करने के लिए हम जिस तकनीक का इस्तेमाल करेंगे उसे कहते हैं Discounted Cash Flow (DCF) Method of Valuation । इस तकनीक में फ्यूचर के कैश फ्लो के नजरिए से कंपनी के शेयर की सही कीमत का अंदाजा लगाया जाता है।

शेयर की सही कीमत

हमने इक्विटी रिसर्च के लिए वीडियो बना कर पहले ही आप को बता दिया है। पहला हिस्सा जहां हमने कंपनी के बिजनेस को और दूसरा हिस्सा जहां हमने कंपनी के फाइनेंसियल परफॉर्मेंस को देखा। इक्विटी रिसर्च का तीसरा हिस्सा है, कंपनी के शेयर की वैल्यूएशन पता करना। लेकिन यह तभी करिए जब आप पहले दो हिस्से में कंपनी के बिजनेस के बारे में पूरी तरह कॉंफिडेंट हो।

एक निवेश अच्छा निवेश तभी माना जाता है जब आप उस बिजनेस के लिए सही कीमत अदा करें यानी आपको वह शेयर एक बहुत सस्ती कीमत पर मिले। कई बार एक बहुत अच्छी कंपनी के बजाय एक नार्मल टाइप की कंपनी भी अगर बहुत कम कीमत पर मिले तो यह मान लिजिए कि वह बहुत अच्छा निवेश है। कहने का मतलब यह है कि निवेश के मामले में कीमत बहुत ही इम्पोर्टेन्ट रोल अदा करती है।

हमारी यही कोसिस है की शेयर की कीमत कैसे निकाले इस बारे में तफ्सील से आप को बताये । शेयर की कीमत को निकलने का कई तरीका मौजूद है लेकिन यहाँ पर हम Discounted Cash Flow (DCF) Method of Valuation की बात करेंगे । वैल्यूएशन का मतलब है कि यह पता करना कि कंपनी की सच में कीमत क्या होनी चाहिए?

डिस्काउंटेड कैश फ्लो (DCF)

इस तकनीक में भविष्य के कैश फ्लो के नजरिए से कंपनी के शेयर की सही कीमत का अंदाजा लगाया जाता है।

टाइम वैल्यू ऑफ मनी (TMV)

टाइम वैल्यू ऑफ मनी का सिद्धांत इस बात पर आधारित है कि पैसे की कीमत समय के साथ बदलती रहती है। इसका मतलब यह है कि आज अगर आपके पास ₹100 है तो 2 साल बाद उस ₹100 की कीमत कुछ और होगी। जैसे-जैसे समय बदलता है वैसे वैसे अवसर कीमत भी बदलती है और उस अवसर कीमत को पैसे की कीमत के साथ जोड़कर देखना पड़ता है।

फ्यूचर वैल्यू (future value FV)

अगर हमें आज के पैसे की कीमत की तुलना भविष्य की कीमत से करनी है, तो हमें इस पैसे को भविष्य में ले जाकर उसकी कीमत को देखना होगा। इस तरीके को कहते हैं फ्यूचर वैल्यू (future value – FV)

आज के ₹5000 की कीमत 5 साल बाद कितनी होगी, अगर अवसर कीमत 8% है?

फ्यूचर वैल्यू = कुल रकम*(1+ अपॉर्चुनिटी कास्ट दर)^ कुल साल

Future Value = Amount * (1+ opportunity cost rate) ^ Number of years

= 5000*(1+8%)^5

= 7346.5

FALLBACK

इसका मतलब है कि आज के ₹5000 की कीमत 5 साल बाद 7346.5 रुपये होगी अगर अपॉर्चुनिटी कॉस्ट 8% है।

प्रेजेंट वैल्यू (present value – PV)

इस तरीके से भविष्य में मिलने वाले पैसे की कीमत अगर हमें आज देखनी है तो हमें उस पैसे को आज के हिसाब से तौलना होगा और इसको कहते हैं प्रेजेंट वैल्यू (present value – PV).

आज से 5 साल बाद मिलने वाला ₹10,000 आज की कीमत में कितना होगा अगर अपॉर्चुनिटी कॉस्ट 8 प्रतिशत है ?

प्रेजेंट वैल्यू = रकम / (1+ डिस्काउंट रेट)^कुल साल

Present Value = Amount / (1+Discount Rate) ^ Number of years

= 10,000 / (1+8%)^5

= 6,806

FALLBACK

इसका मतलब है कि यदि डिस्काउंट रेट 8% है तो आज से 5 साल बाद मिलने वाले ₹10,000 की कीमत आज 6,806 रुपये होगी ।

FV to PV

अगर मैं पहले सवाल को बदल दूं और यह पूछूं कि 5 साल बाद मिलने वाले 7346.5 रुपये की कीमत आज कितनी होगी, अगर अपॉर्चुनिटी कॉस्ट 8% है तो।

हमें पता है कि इसके लिए हमें प्रेजेंट वैल्यू निकालनी होगी। यह भी पता है कि जब पहले सवाल में इस गणना को हमने उल्टे तरीके से किया था तो हमें हमारा उत्तर था ₹5,000।

= 7346.5/ (1+8%)^5

= 5,000

FALLBACK

DCF मॉडल

DCF मॉडल का आधार है फ्यूचर कैश फ्लो। इसको हम एक उदाहरण से समझते हैं:

मान लीजिए कि Virat नाम का एक पिज़्ज़ा बेचने वाला है जो शहर में सबसे अच्छा पिज़्ज़ा बनाता है। पिज़्ज़ा बनाना उसे इतना अच्छा लगता है कि उसने एक नया Inovation कर दिया– एक ऑटोमेटिक पिज़्ज़ा मेकर।

इस पिज़्ज़ा मेकर में सारी जरूरत की चीजें डाल देने पर अपने आप 5 मिनट में पिज़्ज़ा बनकर बाहर निकल आता है। Virat को लगता है कि इस पिज्जा मशीन से 1 साल में ₹5000 की आमदनी कर सकता है और मशीन अगले 10 साल तक चल सकती है।

Virat के दोस्त Rohit को Virat की मशीन बहुत पसंद आती है और वह उसे खरीदने के लिए Virat को एक ऑफर देता है।

आपको क्या लगता है Rohit को Virat को मशीन की क्या कीमत देनी चाहिए? इस सवाल का जवाब ढूंढने के लिए हमें यह समझना होगा कि Rohit को इस मशीन से कितना फायदा हो सकता है। मान लीजिए वो इस मशीन से अगले 10 साल तक हर साल ₹5000 कमाता है।

अब Rohit का कैश फ्लो कैसा दिखेगा:

| Year | Amount |

|---|---|

| 2023 | 5,000.00 |

| 2024 | 5,000.00 |

| 2025 | 5,000.00 |

| 2026 | 5,000.00 |

| 2027 | 5,000.00 |

| 2028 | 5,000.00 |

| 2029 | 5,000.00 |

| 2030 | 5,000.00 |

| 2031 | 5,000.00 |

| 2032 | 5,000.00 |

| Total | 50,000.00 |

तो हम देख सकते हैं कि 2023 से अगले 10 सालों तक Rohit को मशीन से कैश मिलता रहेगा।

इसका मतलब है कि Rohit को अगले 10 सालों में मशीन से ₹50,000 की कमाई होगी यानी वो मशीन के लिए ₹50,000 से ज्यादा की कीमत नहीं दे सकता। हम किसी भी चीज के लिए वह कीमत नहीं दे सकते हैं जो उससे मिलने वाले फायदे से ज्यादा हो।

अब मान लीजिए कि Virat ने Rohit से मशीन के लिए ₹xyz मांगे। अब Rohit के सामने दो विकल्प हैं या तो वह मांगे गए ₹xyz दे दे और मशीन खरीद ले या फिर उन रुपयों को एक फिक्स डिपॉजिट स्कीम में डाल दे जहां पर उसे पैसे तो वापस मिलेंगे ही साथ में 8% का ब्याज भी मिलेगा।

मान लीजिए Rohit ने मशीन खरीदने का फैसला किया तो फिक्स डिपॉजिट में पैसे ना डालना उसकी अवसर कीमत यानी अपॉर्चुनिटी कॉस्ट (Opportunity Cost) हुई।

ऑटोमेटिक पिज़्ज़ा मेकर की कीमत निकालने के इस प्रयास में हमने तीन चीजों को पता किया–

10 साल में इस मशीन का कुल कैश फ्लो होगा 50,000 रुपये। हमें इस मशीन का कुल कैश फ्लो पता है इसलिए मशीन की कीमत कुल कैश फ्लो से कम होनी चाहिए। इस मशीन को खरीदने का अपॉर्चुनिटी कॉस्ट एक ऐसा निवेश है जो 8% का रिटर्न देता है।

इन तीनों बातों को ध्यान में रखते हुए अब आगे बढ़ते हैं क्योंकि हमें पता है कि

- अगले 10 सालों तक Rohit को ₹5,000 प्रति साल इस मशीन से मिलेंगे तो

- इसका मतलब यह हुआ कि Rohit 2022 में अगले 10 सालों के भविष्य को देखने की कोशिश रहा है

2024 में ₹5,000 की क्या कीमत होगी? 2025 में ₹5,000 की आज की तुलना में क्या कीमत होगी? 2028 में ₹5,000 की आज की तुलना में क्या कीमत होगी?

कुल मिलाकर जो भी कैश फ्लो मिलेगा उसकी आने वाले समय में क्या कीमत होगी?

इन सवालों का जवाब छुपा है टाइम वैल्यू ऑफ मनी (Time Value of Money) में। इसका मतलब यह है कि अगर मैं कैश फ्लो के भविष्य के पैसों की कीमत को आज आज पता कर सकूं तो मेरे लिए मशीन की कीमत को निकालना आसान होगा।

अब ये सवाल का जवाब आप आसानी से दे सकते है। हमने आप को भविष्य के कैश फ्लो की कीमत आज कितनी होगी यह निकलना सिखा दिया है।

याद करे कि हमने ऊपर आप को क्या समझाया था आज से 5 साल बाद मिलने वाला ₹10,000 आज की कीमत में कितना होगा अगर अपॉर्चुनिटी कॉस्ट 8 प्रतिशत है ? तो आज से 5 साल बाद मिलने वाले ₹10,000 की कीमत आज 6,806 रुपये होगी ।

जैसा कि आप देख सकते हैं कि कैश फ्लो एक समान तरीके से सालों तक फैला हुआ है। इस कैश फ्लो को हमें उसकी अपॉर्चुनिटी कॉस्ट या अवसर कीमत के हिसाब से डिस्काउंट करना होगा।

तो इस तरह से हमने आगे के सभी सालो के लिए PV निकाल लिया है अगर डिस्काउंट 8 प्रतिशत है जो इस तरह से होगा।

| Year | Payment Year | Discount Rate | Amount | PV |

|---|---|---|---|---|

| 2023 | 1 | 8.00% | 5,000.00 | 4,629.63 |

| 2024 | 2 | 8.00% | 5,000.00 | 4,286.69 |

| 2025 | 3 | 8.00% | 5,000.00 | 3,969.16 |

| 2026 | 4 | 8.00% | 5,000.00 | 3,675.15 |

| 2027 | 5 | 8.00% | 5,000.00 | 3,402.92 |

| 2028 | 6 | 8.00% | 5,000.00 | 3,150.85 |

| 2029 | 7 | 8.00% | 5,000.00 | 2,917.45 |

| 2030 | 8 | 8.00% | 5,000.00 | 2,701.34 |

| 2031 | 9 | 8.00% | 5,000.00 | 2,501.24 |

| 2032 | 10 | 8.00% | 5,000.00 | 2,315.97 |

| Total | 50,000.00 | 33,550.41 |

हर साल की प्रेजेंट वैल्यू (PV) को जोड़ने पर जो संख्या मिलती है ,उसको नेट प्रेजेंट वैल्यू या NPV कहते हैं। इस उदाहरण में हमारा NPV है ₹33,550.41 इसका मतलब है कि कैश फ्लो की कुल कीमत आज ₹33,550.41 है।

इससे साफ है कि Rohit अगर यह मशीन खरीदता है तो उसे ₹33,550.41 या उससे कम कीमत देना चाहिए।

अब इसको किसी कंपनी के नजरिए से देखिए। अगर यह पिज्जा मशीन नहीं होती कोई कंपनी होती तो आप उसका फ्यूचर कैश फ्लो कैसे निकालेंगे और उसके आधार पर कंपनी के शेयर की कीमत कैसे पता करेंगे? वास्तव में डिस्काउंटेड कैश फ्लो मॉडल में हम यही करते हैं।

DCF एनालिसिस का उपयोग

अब तक हमने नेट प्रेजेंट वैल्यू (Net Present Value – NPV) की बात की DCF वैल्यूएशन मॉडल में NPV एक बहुत ही महत्वपूर्ण भूमिका अदा करता है। अब हमें DCF मॉडल से जुड़े कुछ और सिद्धांतों को समझना जरूरी है।

हम Hindustan Unilever Ltd पर DCF मॉडल को लागू करेंगे और इस से जुड़े हुए दूसरे सिद्धांतों को समझेंगे। ऐसा करने से हमें किसी भी कंपनी का वैल्यूएशन का तरीका भी समझ में आएगा।

ऊपर हमने पिज्जा मशीन की कीमत के आधार पर यह जानने की कोशिश की थी कि कैश फ्लो कितना होगा और उसको डिस्काउंट करके हमने PV निकाला था। हमने सभी प्रेजेंट वैल्यू को जोड़कर नेट प्रेजेंट वैल्यू (NPV) निकाला था।

साथ ही हमने यह भी सोचने की कोशिश की थी कि अगर पिज्जा मशीन की जगह यही चीज किसी कंपनी के शेयर पर लागू किया जाए तो क्या पता चलेगा? सच तो यह है कि किसी भी कंपनी के फ्यूचर कैश फ्लो को देखकर हम उस शेयर की कीमत को पता कर सकते हैं।

लेकिन हम किस कैश फ्लो की बात कर रहे हैं? हम कंपनी का फ्यूचर कैश फ्लो कैसे पता कर सकते हैं?

फ्री कैश फ्लो (Free Cash Flow- FCF)

कंपनी के DCF एनालिसिस में हम जिस कैश फ्लो का इस्तेमाल करते हैं उसको फ्री कैश फ्लो (FCF) कहते हैं। यह वो नगद होता है जो कंपनी के पास अपने पूंजीगत खर्च यानी कैपिटल एक्सपेंडिचर के बाद, जैसे जमीन, मकान या मशीनों को खरीदने के बाद, बचता है।

यह वो रकम है जो शेयरहोल्डर्स के लिए रखी जाती है। एक अच्छे बिजनेस की पहचान यही है कि वह कितना फ्री कैश फ्लो बना रहा है।

तो फ्री कैश फ्लो वह रकम है जो कंपनी अपने तमाम खर्च और निवेश के बाद बचा पाती है।

कंपनी के पास फ्री कैश होता है तो इसका मतलब है कि कंपनी की सेहत अच्छी है। इसीलिए निवेशक हमेशा ऐसी कंपनियों की तलाश में रहते हैं जिनकी कीमत कम है लेकिन उनका फ्री कैश फ्लो काफी अच्छा है।

उनको लगता है कि आने वाले समय में शेयर की कीमत और कैश फ्लो के बीच का अंतर खत्म हो जाएगा और शेयर की कीमत अच्छे कैश फ्लो के मुताबिक ऊपर चढ़ जाएगी।

फ्री कैश फ्लो को निकालने का फार्मूला है:

FCF = कारोबार से मिला कैश – पूंजीगत खर्च

FCF = Cash from Operating Activities – Capital Expenditures

ऊपर लिखे तरीके से आप किसी भी कंपनी का फ्री कैश फ्लो (FCF) उसकी एनुअल रिपोर्ट से निकाल सकते है। आप कितनी कंपनी की एनुअल रिपोर्ट पढ़ेंगे आप का काम आसान करने के लिए हम आप को एक शॉर्टकट बता रहे है। आप tickertape पर जा कर Financials -> Cash Flow निकाल सकते है। आप को दिखने के लिए Hindustan Unilever Ltd का स्क्रीनशॉट निचे है

| Year | Amount |

|---|---|

| FY 2018 | 5,164.00 |

| FY 2019 | 5,033.00 |

| FY 2020 | 6,761.00 |

| FY 2021 | 5,000.00 |

इस तरह से Hindustan Unilever Ltd का चार साल का FCF मिल गया है।

यहां पर आपके दिमाग में एक सवाल उठ सकता है कि जब हम फ्यूचर का फ्री कैश फ्लो निकाल रहे हैं तो हमें पिछले सालो का फ्री कैश फ्लो निकालने की क्या जरूरत है? इसका जवाब बहुत सीधा है हमें DCF मॉडल में फ्यूचर फ्री कैश फ्लो की भविष्यवाणी करनी है। इसको करने के लिए हमें यह देखना होगा कि अब तक पिछले सालो में फ्री कैश फ्लो किस औसत से बढ़ता रहा है और उसी के आधार पर हम फ्यूचर फ्री कैश फ्लो की भविष्यवाणी कर सकते हैं।

अब सवाल यह है कि फ्री कैश फ्लो के बढ़ने की किस रफ्तार की भविष्यवाणी की जाए। क्या यह स्थिर दर से बढ़ सकती है? यह हमेशा ध्यान रखना चाहिए कि इसके बढ़ोतरी की दर बहुत ज्यादा नहीं रखनी है।

पर्सोनली मैं हमेशा चाहता हूं कि FCF कम से कम 10 साल के लिए निकाला जाए। ऐसा करने के लिए मैं शुरुआत के 5 साल एक निश्चित दर की भविष्यवाणी करता हूं और उसके बाद के 5 साल के लिए दर पहले से कम मानता हूं। इसको ठीक से समझने के लिए नीचे के उदाहरण को देखिए:

Step 1 – औसत फ्री कैश फ्लो का अनुमान कीजिए

सबसे पहले Hindustan Unilever Ltd के पिछले 4 साल का एक औसत निकालते हैं

= 5164.00 + 5033.00 + 6761.00 + 5000.00

= 21958.00

= 21958.00/4

= 5489

FALLBACK

पिछले 4 साल के फ्री कैश फ्लो का औसत लेने का फायदा यह है कि हमें हर तरीके की स्थिति का एक अंदाज मिल जाता है और बिजनेस में आ रहे उतार-चढ़ाव का भी असर निकल जाता है।

Step 2 – बढ़ोतरी की रफ्तार को पहचानिए

बढ़ोतरी के लिए कोई भी एक दर ले लीजिए जो आपको लगता है कि सही और तार्किक है और आपको लगता है कि औसत कैश फ्लो इसी रफ्तार से बढ़ सकती है। मैं आमतौर पर कैश फ्लो की रफ्तार को दो हिस्सों में बांटता हूं। पहला हिस्सा 5 साल का रखता हूं, उसके बाद के 5 साल को दूसरे हिस्से में रखता हूं।

HUL के मामले में मैं पहले 5 साल में 7% की दर की बढ़ोतरी का अनुमान लगाता हूं क्युकि HUL एक काफी बड़ी कंपनी है और स्टेबल है उसके बाद के 5 साल के लिए 5 % की रफ्तार से बढ़ोतरी का अनुमान रखता हूं। अगर किसी कंपनी का काम काज अच्छा है और वह अभी एक छोटी कंपनी है तो मैं शायद 15% या 18% की रफ्तार रखता।

आप अपने अनुमान में जितना कम से कम उम्मीद रखें उतना ही अच्छा इसीलिए HUL का मैंने काफी काम लिया है। जब आप कैलकुलेशन करे तो अपने अनुमान के मुताबिक करे।

Step 3 – फ्यूचर कैश फ्लो का अनुमान करें

हमें पता है कि 2021 तक का औसत कैश फ्लो 5489 करोड़ था अब 7% की विकास दर के साथ 2022 के लिए कैश फ्लो दर का अनुमान होगा:

= 5489 *(1+7%)

= 5873.2

FALLBACK

इसी तरह आप आगे की Calculation कर सकते हैं।

| Year | Payment Year | Opportunity Cost | Amount | FV |

|---|---|---|---|---|

| 2022 | 1 | 7.00% | 5,489.00 | 5,873.23 |

| 2023 | 2 | 7.00% | 5,489.00 | 6,284.36 |

| 2024 | 3 | 7.00% | 5,489.00 | 6,724.26 |

| 2025 | 4 | 7.00% | 5,489.00 | 7,194.96 |

| 2026 | 5 | 7.00% | 5,489.00 | 7,698.61 |

| 2027 | 6 | 5.00% | 5,489.00 | 7,355.78 |

| 2028 | 7 | 5.00% | 5,489.00 | 7,723.57 |

| 2029 | 8 | 5.00% | 5,489.00 | 8,109.75 |

| 2030 | 9 | 5.00% | 5,489.00 | 8,515.24 |

| 2031 | 10 | 5.00% | 5,489.00 | 8,941.00 |

| Total | 54,890.00 | 74,420.77 |

आप हमारे पास फ्यूचर प्राइस फ्री कैश फ्लो का एक अच्छा खासा अनुमान है। लेकिन आप पूछ सकते हैं कि ये अनुमान कितना सही है। आखिरकार हम फ्री कैश फ्लो का अनुमान लगाते हुए कंपनी की बिक्री, खर्च, बिजनेस साइकिल और ऐसी तमाम चीजों के बारे में भी अनुमान लगा रहे हैं।

इसीलिए फ्री कैश फ्लो का यह अनुमान भी सिर्फ और सिर्फ एक अनुमान है। इसीलिए यह जरूरी है कि आप फ्री कैश फ्लो के अनुमान लगाते समय जितना संभलकर कम से कम अनुमान करें उतना ही अच्छा होगा। हमने यहां 7% और 5% का अनुमान रखा है जो कि एक अच्छी और stable कंपनी के हिसाब से काफी कम है।

टर्मिनल वैल्यू (The Terminal Value)

हमने अगले 10 साल के लिए फ्यूचर फ्री कैश फ्लो का अनुमान लगाने की कोशिश की है। लेकिन 10 साल के बाद कंपनी का क्या होगा? यह कंपनी चलती रहेगी या नहीं? कंपनी को एक ऐसी वस्तु माना जाता है जो लगातार चलती रहे।

इसका मतलब यह भी है कि कंपनी जब तक चलती रहेगी तब तक कुछ ना कुछ फ्री कैश आता रहेगा। लेकिन जैसे-जैसे कंपनी बड़ी होती जाती है वैसे–वैसे फ्री कैश की रफ्तार कम होती जाती है।

10 साल के बाद कंपनी के फ्री कैश फ्लो के बढ़ोतरी की रफ्तार को टर्मिनल ग्रोथ रेट कहते हैं। आमतौर पर टर्मिनल ग्रोथ रेट को 5% से कम माना जाता है। व्यक्तिगत तौर पर मैं टर्मिनल ग्रोथ रेट को 2% से 3% के बीच में ही मानता हूं ।

10 साल के बाद के सभी फ्यूचर कैश फ्लो के कुल जमा को टर्मिनल वैल्यू कहते हैं। इसको निकालने के लिए हमें 10वें साल के कैश फ्लो को टर्मिनल ग्रोथ रेट की रफ्तार से बढ़ाना होता है। इसे निकालने का फार्मूला थोड़ा अलग है:

टर्मिनल वैल्यू = FCF*(1 + टर्मिनल ग्रोथ रेट) / (डिस्काउंट रेट– टर्मिनल ग्रोथ रेट)

Terminal Value = FCF * (1 + Terminal Growth Rate) / (Discount Rate – Terminal growth rate)

याद रहे कि यहाँ FCF 10वें साल का है। अब 10% के डिस्काउंट रेट और 2.5% के टर्मिनल ग्रोथ रेट से HUL का टर्मिनल वैल्यू निकालते हैं:

= 8941.82*(1+2.5%)/(10%-2.5%)

= 122204.87

FALLBACK

Future Terminal Value = 1,22,204.87

नेट प्रेजेंट वैल्यू (NPV)

अब हमें 10 साल का फ्यूचर फ्री कैश फ्लो भी पता है और हमें टर्मिनल वैल्यू भी पता है (जो कि HUL का 10 साल के बाद से अनंत तक का फ्री कैश फ्लो है )। अब हमें इस फ्री कैश फ्लो की कीमत आज के कीमत में पता करनी है।

आपको याद होगा कि इसको हम प्रेजेंट वैल्यू कहते हैं। अगर हमने प्रेजेंट वैल्यू निकाल लिया तो हम नेट प्रेजेंट वैल्यू भी निकाल सकेंगे।

इसके लिए हम 10% का डिस्काउंट रेट मान लेते हैं। शेयर मार्किट में अगर हम इंडेक्स फण्ड में इनवेस्ट करे तो मरी हुई हालत में भी 10% का return तो मिल ही जायेगा इसलिए 10% का डिस्काउंट रेट लिया है। आप अपने हिसाब से ये वैल्यू काम या ज्यादा कर सकते है।

उदाहरण के लिए 2023 में HUL को 6,284.36 को मिलने हैं 10% के डिस्काउंट रेट पर इसकी प्रेजेंट वैल्यू होगी: 5193.68

= 6,284.36/(1+10%)^2

= 5193.68

FALLBACK

फ्यूचर कैश फ्लो की प्रेजेंट वैल्यू इस तरह से होगी:

| Year | Payment Year | Opportunity Cost | Amount | FV | Discount Rate | PV |

|---|---|---|---|---|---|---|

| 2022 | 1 | 7.00% | 5,489.00 | 5,873.23 | 10% | 5,339.30 |

| 2023 | 2 | 7.00% | 5,489.00 | 6,284.36 | 10% | 5,193.68 |

| 2024 | 3 | 7.00% | 5,489.00 | 6,724.26 | 10% | 5,052.04 |

| 2025 | 4 | 7.00% | 5,489.00 | 7,194.96 | 10% | 4,914.25 |

| 2026 | 5 | 7.00% | 5,489.00 | 7,698.61 | 10% | 4,780.23 |

| 2027 | 6 | 5.00% | 5,489.00 | 7,355.78 | 10% | 4,152.15 |

| 2028 | 7 | 5.00% | 5,489.00 | 7,723.57 | 10% | 3,963.41 |

| 2029 | 8 | 5.00% | 5,489.00 | 8,109.75 | 10% | 3,783.26 |

| 2030 | 9 | 5.00% | 5,489.00 | 8,515.24 | 10% | 3,611.29 |

| 2031 | 10 | 5.00% | 5,489.00 | 8,941.00 | 10% | 3,447.14 |

| Total | 54,890.00 | 74,420.77 | 44,236.76 |

इसके साथ ही हमें टर्मिनल वैल्यू के लिए भी नेट प्रेजेंट वैल्यू को निकालना होगा। इसके लिए हमें टर्मिनल वैल्यू को डिस्काउंट रेट से डिस्काउंट करना होगा।

= 122204.87 /(1+10%)^10

= 47115.26

FALLBACK

Present Terminal Value = 47,115.26

इस तरह कैश फ्लो की कुल प्रजेंट वैल्यू होगी:

= 44236.76 + 47115.26

= 91352.02

FALLBACK

Total Present Value : 91,352.02

इसका मतलब है कि आज यहां से हम देख सकते हैं कि HUL भविष्य में बहुत सारा फ्री कैश फ्लो बनाने वाला है। यानी HUL के शेयरधारकों को 91,352.02 करोड़ रुपये मिलेंगे।

शेयर की कीमत

अब हम DCF एनालिसिस के अंत में पहुंच गए हैं, इसलिए अब हम HUL की फ्यूचर फ्री कैश फ्लो के हिसाब से शेयर की कीमत निकालेंगे।

हमें यह पता है कि HUL कुल कितना फ्री कैश फ्लो बनाने वाला है, हमें HUL के कुल आउटस्टैंडिंग शेयरों की संख्या भी पता है, कुल फ्री कैश फ्लो को कुल शेयरों की संख्या से विभाजित करने पर हमें HUL की प्रति शेयर कीमत पता चल जाएगी।

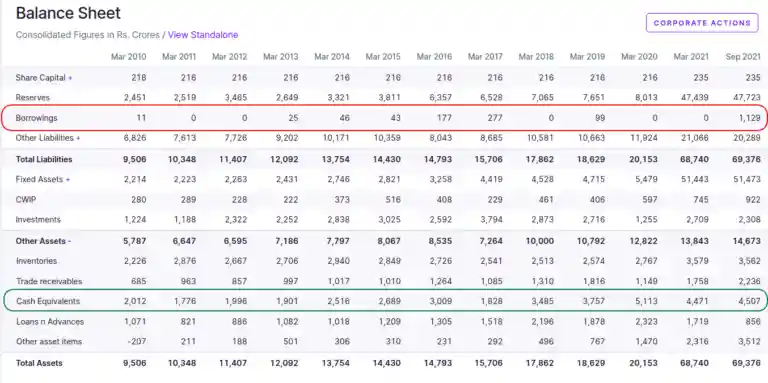

लेकिन यह करने के पहले हमें कंपनी के नेट डेट यानी कुल कर्ज को भी पता करना होगा। यह आंकड़ा हमें कंपनी के बैलेंस शीट से मिलेगा। इसे निकालने के लिए इस साल के कुल कर्ज में से इस साल के कैश और कैश इक्विवैलेंट से घटाना होगा।

नेट कर्ज (नेट डेट) = इस साल का कुल कर्ज (टोटल डेट) – कैश और कैश बैलेंस

Net Debt = Current Year Total Debt – Cash & Cash Balance

HUL का नेट कर्ज (Sep 2021 के बैलेंस शीट के मुताबिक )  (source screener.in)

(source screener.in)

नेट कर्ज = 1129 – 4507

= (3378 करोड़ रुपये)

इस आंकड़े का निगेटिव होने का मतलब है कि कंपनी के पास कर्ज से ज्यादा नकद (कैश) है। अब इसे कैश फ्लो के कुल प्रेजेंट वैल्यू में जोड़ना होगा।

= 91352.02 + 3378

= 94730.02

FALLBACK

Net Present Value = 94,730.02 करोड़ रुपये

इस संख्या को शेयरों की कुल संख्या से विभाजित करने पर हमें कंपनी के शेयर की कीमत मिल जाएगी। इसे कंपनी की आंतरिक कीमत (intrinsic value) भी कहते हैं।

शेयर कीमत = फ्री कैश फ्लो की कुल प्रेजेंट वैल्यू/ शेयरों की कुल संख्या

Share Price = Total Present Value of Free Cash flow / Total Number of shares

HUL की Anual रिपोर्ट के मुताबिक कंपनी के शेयरों की कुल संख्या 234.96 करोड़ है। इसलिए कंपनी की आंतरिक कीमत है:

= 94730.02 / 234.96

= 403.17

FALLBACK

HUL Intrinsic Value : 403.17 इस तरीके से DCF मॉडल का इस्तेमाल किया जाता है।

Modeling Error और इंट्रन्सिक वैल्यू बैन्ड (Intrinsic Value Band)

DCF मॉडल वैज्ञानिक तरीके से तो बना है लेकिन ये बहुत सारे अनुमानों के आधार पर काम करता है। इसलिए इसमें हमेशा थोड़ी गलतियां होने की संभावना रहती है। इसलिए यह मान लेना चाहिए कि हमने अपने अनुमानों में कुछ न कुछ गलतियां की होंगी और उन गलतियों को सुधार कर ही हमें Intrinsic Value यानी आंतरिक कीमत पर पर नजर डालनी चाहिए।

गलतियों का असर कम करने के लिए आंतरिक कीमत को एक बैंड के तौर पर देखा जा सकता है। व्यक्तिगत तौर पर मैं शेयर की आंतरिक कीमत में 10% ऊपर और 10% नीचे होने की गुंजाइश रखता हूं।

ऊपर की अपनी गणना को देखें और उसमें यह फॉर्मूला लगाएं तो :

आंतरिक कीमत का निचला बैंड होगा

= 403.17*(1-10%)

= 362.85

FALLBACK

आंतरिक कीमत का ऊपरी बैंड होगा = 443.48 रुपये

इस तरह से शेयर की Intrensic Value 403 रुपये मानने के बजाय मैं कहुगा कि कीमत 362 और 443 के बीच में होनी चाहिए।

कीमत की इस रेंज को ध्यान में रखते हुए हम शेयर की बाजार कीमत पर नजर डालते हैं। जिससे हमें पता चलता है कि :

- अगर शेयर की कीमत Intrensic Value के नीचे है तो इसका मतलब है कि शेयर अंडरवैल्यूड है या कम कीमत पर मिल रहा है। ऐसे में शेयर को खरीदना चाहिए।

- अगर शेयर की कीमत ऊपरी बैंड और नीचे के बैंड के बीच में है तो इसका मतलब है कि शेयर की कीमत सही है और इस कीमत पर नई खरीदारी की जरूरत नहीं है। आप चाहे तो शेयर को होल्ड कर सकते हैं।

- अगर शेयर की बाजार कीमत आंतरिक कीमत के ऊपरी बैंड से ऊपर है तो इसका मतलब है कि शेयर महंगा मिल रहा है। ऐसे में निवेशक को या तो प्रॉफिट बुक कर लेना चाहिए या शेयर में बने रहना चाहिए। ऐसे में खरीदारी बिल्कुल नहीं करनी चाहिए।

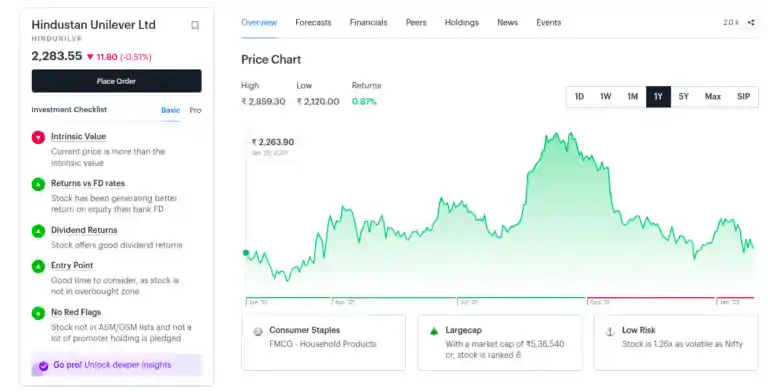

इन बातों का ध्यान रखते हुए हम एक बार HUL की कीमत पर नजर डालते हैं 28 Jan 2022 को tickertape की वेबसाइट पर इस कीमत को दिखाया गया है। जो कि 2,283 है।

आप देख सकते है की जो हमने Intrensic Value कैलकुलेट की है उसका लगभग 5 गुना है। हमारे कैलकुलेशन के हिसाब से ये बहोत जयादा है।

- जिसकी एक वजह ये भी है कि ये एक बहोत ही पॉपुलर और स्ट्रांग कंपनी है और लोगो को इस पर काफी भरोसा है।

- दूसरी वजह है की हमने अपना ग्रोथ अनुमान बहुत कम लगाया है। आप अपने हिसाब से इसका ग्रोथ अनुमान ज़यादा लगा सकते है तब इसकी कीमत और जयादा निकल कर आएगी

खरीदने के मौकों की पहचान

लंबे समय का निवेश एक धीमी चलने वाली गाड़ी की तरह होता है जबकि ट्रेडिंग एक बहुत तेज चलने वाली बुलेट ट्रेन की तरह। इसीलिए जब लंबी अवधि के निवेश का मौका आता है तो वह मौका बाजार में कुछ समय के लिए बना रहता है, वह अचानक गायब नहीं हो जाता।

शायद इसीलिए कहा जाता है कि बेयर मार्केट में या मंदी के बाजार में बहुत सारी चीजें अच्छी कीमत पर मिलती हैं। आपको याद रखना चाहिए कि जब कोरोना की शुरूवात हुई थी तो मार्केट काफी गिरा था वो वक्त काफी अच्छा था इन्वेस्ट करने के लिए।

निष्कर्स

DCF जैसा वैल्युएशनशन मॉडल हमें कंपनी के शेयर की कीमत पता करने में मदद करता है। पैसे की कीमत समय के साथ साथ बदलती रहती है। पैसे की आज की कीमत भविष्य में बदल जाती है। पैसे की सही कीमत निकालने के लिए हमें पैसे को समय के हिसाब से देखना होता है और उसकी अवसर कीमत को भी ध्यान में रखना होता है।

फ्यूचर वैल्यू (FV) में हम पैसे की भविष्य की कीमत पता करते हैं। प्रेजेंट वैल्यू (PV) में हम भविष्य में मिलने वाले पैसे की कीमत को आज की कीमत में पता करते हैं। नेट प्रेजेंट वैल्यू (NPV) में हम भविष्य में मिलने वाले सभी कैशफ्लो के कुल जमा की कीमत आज की कीमत में पता करते हैं।

DCF वैल्युएशनशन मॉडल में कंपनी के शेयर से मौजूदा साल के फ्री कैश फ्लो के आधार पर आने वाले वर्षों के लिए फ्री कैश फ्लो की भविष्यवाणी की जाती है। अपनी भविष्यवाणी में फ्री कैश फ्लो के बढ़ने की दर के अनुमान को कम रखना बेहतर होता है। टर्मिनल ग्रोथ रेट वह दर होती है जिस दर पर कंपनी का कैश फ्लो टर्मिनल वर्ष के बाद बढ़ता है इसका उपयोग करके हम टर्मिनल वैल्यू निकालते है।

टर्मिनल वैल्यू वह वैल्यू है जिस दर पर कंपनी का कैश फ्लो टर्मिनल वर्ष के बाद से अनंत तक बढ़ता है। जब हम लास्ट कैलकुलेशन करे तो फ्यूचर फ्री कैश फ्लो और टर्मिनल वैल्यू दोनों को आज की कीमत पर डिस्काउंट करना होता है।

उम्मीद है की ये आर्टिकल आपकी शेयर मार्केट की जर्नीको बहोत ही आसान बना देगी। आर्टिकल को शेयर करना ना भूले और अपना रिस्पांस कमेंट कर के जरूर बताये।

तो यह थी DCF Method of Valuation की कुछ जरूरी जानकारियां अगर आपको इस आर्टिकल में कुछ सीखने को मिला तो आप इस आर्टिकल को अपने जानने वालों के साथ भी शेयर करें और उनको भी बताएं। ऐसे ही और शेयर मार्केट से जुड़ी ढेर सारी जानकारी हालिस करने के लिए हमारे चैनल को Subscribe करे और DCF Method of Valuation को समझने के लिए हमारा वीडियो जरूर देखे।